株で負け続ける個人投資家の共通点2つ

株式投資において個人投資家の9割は負けていると言われています。

これは大げさな言い回しではなく、証券会社の口座情報から統計的に分かっている事実です。

かくいう私もかつては負け続けて、含み損ばかり抱えていました。

周りを見渡しても「個人投資家の9割は負けている」というのはあながち嘘ではないと感じていました。

では、なぜ多くの個人投資家は負け続けているのかを考えた時、2つの共通点があることが分かりました。

今回はその2つの共通点について解説したいと思います。

個人投資家が負け続ける2大理由

結論から申し上げますと、株で負ける理由は以下の2つです。

- 損切りできない

- 逆張り思考で売買している

他にも細かいことはたくさんありますが、自分の経験や今まで見てきた大勢の投資家を考えても、この二つが個人投資家を負けさせている二大原因だと確信しています。

ではなぜこれらが個人投資家を負け続けさせているのかについて解説していきたいと思います。

損切りできずに負ける

損切りしない限り損失はどこまでも膨らんでいく

まず損切りできないと負ける理由ですが、これは単純に「損切りしない限り損失は拡大し続けるから」です。

例えば、1000円で買った株が500円まで下がったとしましょう。

現在50%の損失を抱えているわけですが、ここから持ち直して損失0になる可能性とさらに値下がりする可能性のどちらの方が高いでしょうか。

状況にもよるとは思いますが、一般的に「株式市場では値下がりした株はさらに値下がりする」ということを覚えておいて下さい。

数十%も値下がりするという事はそれだけ多くの人が売り逃げたいような株だという事であり、そこから復活して値上がりするという事はそうそう起こりえないのです。

また、よくある勘違いとして「50%も値下がりしたのだからそこからさらに下がる可能性はもうない」というのが挙げられますが、そんな保証はどこにもありません。

株式市場で-50%の値が付いたのなら、少なくとも市場参加者がその-50%の株価こそが適正価格だと同意した事を意味します。

よって株価には下がりすぎというものがそもそも存在せず、見切りをつけて売り逃げるまではどこまでも下がる可能性があるという事です。

損切りしたら損失は一定限度に抑えられますが、損切りしない株はどこまでも損失を拡大させ続ける可能性があるのです。

一度大損すると、取り返すのは非常に困難

1000円で買った株が-50%の損失で500円まで下がったとしたら、どうにかまた1000円まで戻ってほしいと思いますが、この時はどれだけの利益率が必要でしょうか。

-50%の損失を取り返すには+50%の利益率では足りません。

500円が+50%増えても750円にしかならないわけですから、なおー25%の損失を抱えたままになります。

-50%の損失を取り返すには倍の利益率である+100%の利益が必要です。

これが例えば、-10%の損失で済んでいれば、取り返すには+11.1%の利益で埋め合わせることができます。

このように、口座残高にとって損失率と利益率は線形対応しているわけではなく、損失の方が大きく作用します。

したがって、損切りせずに大きな損を抱えてしまうほどに取り返しがつかないことになるのです。

人間は心理的に損切りしにくい生き物

じゃあさっさと損切りすればいいじゃないかと思う方もいらっしゃると思います。

全くもってその通りです。

しかし、実際に投資をやってみれば分かると思いますが、いざ損切りしようとすると人はなかなか損切りできないのです。

これに関してはプロスペクト理論という経済学の有名な理論があります。

プロスペクト理論とは、行動経済学の基礎になる理論であり、人間は与えられた情報から、期待値(事象が発生する確率)に比例してものごとを判断するのではなく、状況や条件によって、その期待値を歪めて判断してしまうというものです。

プロスペクト理論と損失回避性

簡単に言うと「人は損得を必ずしも合理的に考えるのではなく、その時の状況によって不合理に判断する」という理論です。

例えば、以下のいずれか一つを選べと言われたらあなただったらどっちを選ぶでしょうか。

①100%の確率で30万円損する

②コイントスをして表が出たら100万円損するが、裏が出たら損失なし

期待値で考えると①は-30万円で、②は-50万円なので、合理的に考えるなら①を選ぶ方が得です。

しかし、頭では分かっていてもいざ選べと言われると50%の確率で損失なしで済む可能性を捨てきれずに②を選びがちなのが人間の弱いところです。

このように、人間は損をするのが大嫌いであり、わずかな可能性でも損失を回避できる方法があるならそれに賭けてみたくなる生き物なのです。

だから早く損切りすべきだと分かってはいるのに、持ち直して損失なしで手仕舞える可能性を捨てきれずに株を塩漬けする個人投資家が後を絶ちません。

このような不合理性は投資をやる上では愚の骨頂なわけですが、人間にはもともとそういった弱さがあるということを知っておいて下さい。

逆張りして負ける

逆張りとは下がっている株を買って上がりだすことに賭ける投資手法の事を言います。

株は安く買って高く売ることで儲かるのだから、安くなっている株(下がっている株)を買って、それが上がりだしたら(高くなったら)売ろうというわけです。

考え方としては悪くないように思えますが、これをやると大抵負けます。

なぜ逆張りは負けやすいのか

なぜそんなことが言えるのか。

これは理屈よりも事実を提示する方が分かりやすいと思いますので、以下の図を見てください。

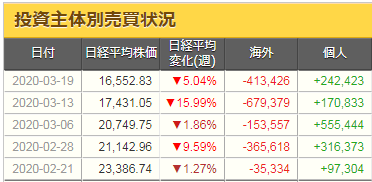

これは日本の株式市場で誰が買って誰が売っているかを期間別に集計した表になります。

2020年はコロナウイルスの影響で株価が大きく下がっていた時期になりますが、この時期誰が買って誰が売っていたのでしょうか。

表を見ると海外投資家が売り越しで日本の個人投資家が買い越しだったことが分かります。

この時期の日経平均がズルズルと値下がりを続けていたことを考えると、この時期に株を売った人は得をして、株を買った人は損していたことになります。

なぜ日本の個人投資家が値下がりする株を買うかというと、日本人投資家は逆張りをしたがるからです。

逆張りは「底で買って天井で売る」という発想で儲けようとしているからに他ならないのですが、それで儲かっているかというと、実際は損しているのです。

特にこの時期に株を買った人は全員漏れなく損しているわけですから、個人投資家の9割は負けているというのも頷ける話だと思います。

他の時期で見ても、個人投資家は株価が上がるときには売り越して株価が下がるときには買い越している傾向が見られます。

つまり、下がる株を買って上がる株を売っている状況であり、株価が上がろうが下がろうが損してしまうのが多くの個人投資家の実態なのです。

なぜ逆張りの発想はうまくいかないのか

なぜ逆張りがうまくいかないのかを理屈で説明するなら、「株式市場の性質に逆らっているから」と言えるでしょう。

株式市場の性質は「美人投票」に例えられます。

株というのは買う人が多ければ値上がりし、売る人の方が多ければ値下がりします。

これはどんな株についても成り立ちます。

各々が一番良いと思う株を買い、結果的に多くの資金が集まった株は値上がりし、その株を買った人には含み益というプレゼントが与えられるわけです。

逆に、あまり資金が集まらなかったり、あるいは売りたたかれて資金が逃げて行った株を買ってしまった人は値下がりして含み損を抱えることになります。

つまり、株式市場とはお金という名の投票券を使って各々が一番良いと思う株に投票をして多数決をとる場所と言えます。

したがって、この多数決ゲームの勝者は「自分が上がると思った株を買った人」ではなく、「ほかの人が良いと思った株を買った人」になるわけです。

この株式市場の性質を踏まえると、なぜ逆張りの発想がうまくいかないかが分かるでしょう。

すなわち、逆張りとは不人気株を買い人気株になったら売ろうという発想ですが、それ自体がお金によって多数決をするという株式市場の性質に逆らっていることに他なりません。

逆張りの発想では、底(=不人気で売りたたかれている状況)で買って天井(=みんなが欲しがって買われている状況)で売ろうとするわけですが、それは多数派の意思に真っ向から逆らう状況でしかなく、少数派がいくら資金を集めても株価が上昇することはありません。

株価が上がるには多くの資金が集まらないといけないのに、逆張りの発想では資金が集まっていない安い株を買ってしまい、せっかく資金が集まって高くなっている株を売る羽目になります。

だからこそ、逆張りは大抵うまくいかないのです。

ディスカッション

コメント一覧

まだ、コメントがありません